Startups的殘羹剩飯 (畢老林)

亞馬遜在科網泡沫1.0年代已「蒲頭」,也是少數在泡沫爆破後存活下來且大放異彩的企業之一,若有股民能與創辦人風雨同路一起走過二十載,發達是應該的。不過,世界變了就是變了,今時今日即使從公司上市第一日揸到天荒地老,要像亞馬遜「死忠」那樣賺足幾百個開,恐怕只能在睡夢中如願。老畢對此本來無甚概念,惟最近看了一些資料,發現一個只要細心想想即會衝口而出「係喎」的現象。

科網1.0時,在下早上炒港股晚上炒美股,亞馬遜當時已上市兩三年,公眾對它的認識局限於網上書店,除了極少數高瞻遠矚之士,誰能想像該股上市二十年回報接近600倍【圖1】?

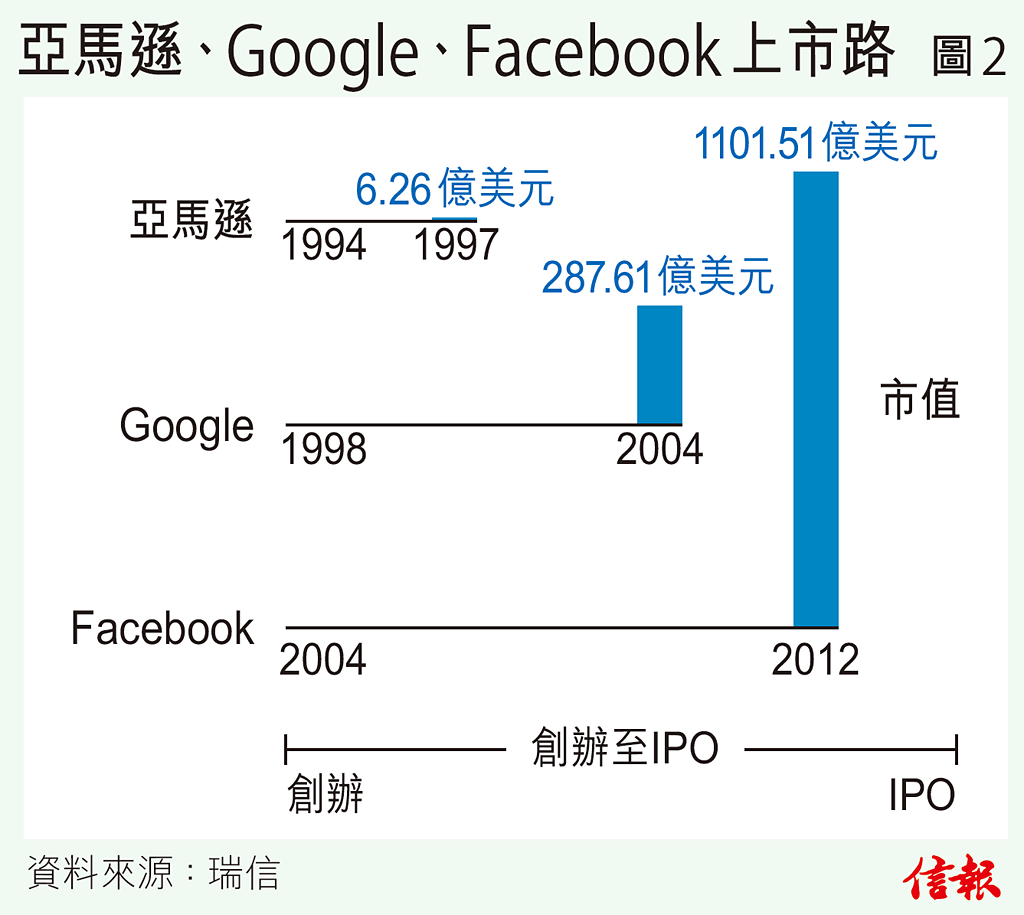

貝索斯於1994年創辦亞馬遜,三年後公開招股,市值不過6億餘美元。與亞馬遜齊名的科技巨企Google,成立於1998年,六年後IPO,剛掛牌時市值已達290億美元。朱克伯格(Mark Zuckerberg)2004年創辦Facebook,八年後才公開招股,剛掛牌時市值高達1100億美元。亞馬遜、Google和Facebook都是今天炙手可熱的F.A.N.G股成員(剩下的一家為Netflix),但從創立到上市,一家比一家遲,IPO時的市值相差亦甚遠【圖2】。

亞馬遜上市至今二十載,以招股價買入的投資者,回報達565倍。Google(重組後以母公司Alphabet名義掛牌)上市十三年,累計回報20倍。Facebook上市五年,回報2.7倍。

也許有人會說,這種比較並無多大意義,一則背後假設是上市咁耐持有咁耐,二則Google較亞馬遜遲了七年上市,而Facebook又較Google晚了八年招股,誰敢肯定再給Facebook十五年時間,當日以38美元招股價買入的投資者,不能享受與亞馬遜「死忠」等量齊觀的回報?

私人市場水源充足

理論上的確如此,但只須在心裏算一算,便知此事近乎不可能。Facebook 2012年剛掛牌時,市值已達千億美元,IPO投資者賺五六百個開,Facebook市值豈非高達數十萬億美元?十五年雖不短,惟當真成事,整個美國的GDP恐怕也抵不上一家Facebook的市值了。

私人市場水源充足,是startups愈來愈遲上市的主因。瑞信數據顯示,全球五家估值最高的startups,過去幾年在創投資本市場合共籌得近300億美元,除了大家耳熟能詳的Uber、Airbnb、WeWork等被歸類為「共享經濟」的公司外,估值逾10億美元尚未上市的所謂「獨角獸」(unicorns),迄本月中多達155家,幾近三倍於2014年同期數目。

前期金主吃光吃淨

二十年前,即亞馬遜IPO那個年代,startups發展至這個階段,大部分早已上市。今天卻你急佢唔急,到了公眾投資者可以參與那一天,大茶飯早已被招股前分階段向公司注資的金主吃光吃淨, Facebook掛牌五年升近三倍已很了不起,其他IPO接貨的股民,有殘羹剩飯填肚算夠運,愈揸愈縮才是常態。

更多畢老林文章:

支持EJ Tech

如欲投稿、報料,發布新聞稿或採訪通知,按這裏聯絡我們。